ベトナムからのフルリモート勤務に関する留意点 家族帯同とキャリア継続両立のカギ

2025/09/11

- I-GLOCAL.CO.,LTD ハノイ事務所

- 公認不正検査士

- 鹿島 妃里子

はじめに

コロナ禍以降、ベトナム駐在に帯同する配偶者のフルリモート就労についての問い合わせが急増している。これまで帯同とキャリア継続は両立が難しいとされてきたが、リモートワークの定着や企業規程の柔軟化により、日本雇用のまま海外で働く事例が確実に増えている。例えば、ご主人の駐在が決まった際に、奥様が日本の雇用契約を維持しつつフルリモートで勤務し、家族全員でベトナムに移住するケース、また最近では、逆に奥様の駐在が決まり、ご主人がフルリモートで帯同する例も見られる。こうした動きは、働き方の多様化を象徴するものである一方、在留資格や労働許可、個人所得税などの課題を無視することはできない。本稿では、ベトナム帯同を前提に、日本雇用のままフルリモート勤務を行う際の留意点を解説する。

1. 日本出国時の整理

配偶者が家族帯同で日本を出国し、日本非居住者となる場合は、引き続き日本企業に雇用されるものの、一旦出国年末調整を行う必要がある。これは通常の年末調整を出国のタイミングで別途行うものである。2カ所以上からの給与がある、年間収入金額が 2000 万円以上など確定申告が必要な場合は、準確定申告を行うか、納税管理人を立ててその者に確定申告を代理で行ってもらうことになる。この出国時の年末調整は出向者と同じ取扱いで、日本の社会保険についても継続加入が可能である。

2. ベトナムのビザ・労働許可証

出向者の場合、一般的にはベトナム法人からの招聘状により商用ビザを取得して入国し、同時に労働許可証を取得する。その後、商用ビザをレジデンスカード(もしくは就労ビザ)に切り替える。出向者の家族の場合は、出向者のレジデンスカードに紐づいた家族帯同ビザで入国する。配偶者が日本企業の雇用のまま、あるいは業務委託契約によりリモート勤務をする場合、ベトナムでの労働許可証を取得する必要はなく、ビザも家族帯同ビザとなる。

労務上、厳密にはベトナムで労働するにあたり労働許可証の取得が求められているが、雇用主がベトナムになく、収入も国外で発生するため、労働法の観点からは求められていない。 一方で税務上の観点では、雇用主の所在地は関係なく、配偶者本人がベトナム居住者の場合は納税義務がある。所属企業の国や給与の支払が発生する場所、収入の通貨に関係なく、全世界所得が課税対象となり、ベトナムで納税義務が生じる。労務と税務の対応を以下の表でご確認いただきたい。

▼家族帯同でベトナムに来た配偶者のステータス

| 専業主婦(夫) | 日本企業と雇用契約 または業務委託契約 |

ベトナム企業と雇用契約 | |

| 労働許可証 | 不要 | 不要 | 取得 |

| レジデンスカード | 家族帯同 | 家族帯同 | ベトナム企業の労働許可証に紐づいて取得 |

| 個人所得税 | 不要 | 必要 | 必要 |

3. ベトナム入国後の税務関係

3.1. 「日本」の税務

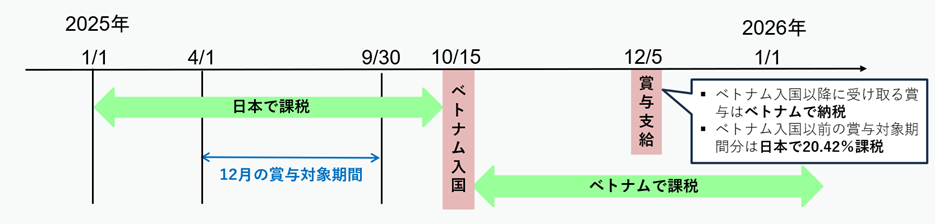

ベトナム入国後に日本の税金が発生するかは、配偶者の日本での居住・非居住判定や勤務場所、業務内容で決まる。基本的には日本国内で行う業務が日本国内源泉となるので、ベトナムからリモートで業務を行うのであれば日本での税金は課されないと考えられる。一方で、一時帰国して日本で働いた分や日本法人の役員報酬は20.42% の源泉課税となる。また、ベトナムに来てから賞与が支給される場合、賞与の対象期間に日本での勤務日が含まれていると、その勤務相当分のみに対して 20.42% の源泉課税となる。以下の図式でイメージいただきたい。

また同様の家族帯同で、配偶者が日本企業との雇用関係から「業務委託契約」へ変更するケースの場合も、原則として業務が日本国内で行われない限り、日本の源泉所得には該当しない。したがって、ベトナムからリモートで日本企業に成果物を納める場合は、日本課税は発生しない。ただし、日本に一時帰国して日本国内で業務を行った部分については、日本国内源泉所得として日本企業が報酬支払時に 20.42 %の源泉徴収を行う必要となる。

3.2. 「ベトナム」の税務

上述の通り、労働許可証の取得はしていないものの、ベトナム居住者に該当するので、全世界所得に対してベトナムで納税義務が発生する。ここで、ベトナムの個人所得税に関連する基本的な考え方や手続きを説明する。

<ベトナム居住者・非居住者>

ベトナム居住者とは、以下のいずれかに該当するケースとされる。

□ 暦年(1/1~12/31)でベトナムに 183 日以上滞在している

□ ベトナムに初めて入国した日から12カ月以内でベトナムに183日以上滞在している

※ 2年目からは暦年判定となる

□ 課税年度内で 183 日以上の賃貸契約(配偶者の名義)を有している

上記のいずれかに該当する場合は、ベトナムにおける居住者となり、全世界所得が課税対象となる。家族帯同ビザであっても、日本雇用で日本の銀行に給与が入金されていても関係ない。

一方で、上記のいずれにも該当しない場合は、ベトナム非居住者となる。法令上の決まりはないが、実務上レジデンスカード(家族帯同ビザ)を保持している場合は居住者と判定されてしまうケースがある。そのため、183日未満の滞在でレジデンスカードを持っている場合は、海外の居住証明書を取得しておくことをお勧めする。

<税率>

ベトナムの居住者には全世界所得に対して5%から35%の累進課税が設定され、非居住者にはベトナム源泉所得に対して20%が課税される。本稿をご覧になっている方の多くはベトナム居住者のケースと想定される。給与を円などの外貨で受け取っている場合は、給与支給日のベトナム商業銀行の為替レートを使いベトナムドンに換算したうえで、税率を決定する。参考として、以下の円換算金額にてご自身の税率をイメージいただきたい。

▼ベトナム居住者の累進課税

| 月額課税所得 | 円金額の概算(参考) | 税率 |

| ~5,000,000 VND | ~28,000円 | 5% |

| 5,000,000 ~ 10,000,000 VND | 28,000 ~ 56,000円 | 10% |

| 10,000,000 ~ 18,000,000 VND | 56,000 ~ 100,000円 | 15% |

| 18,000,000 ~ 32,000,000 VND | 100,000 ~ 180,000円 | 20% |

| 32,000,000 ~ 52,000,000 VND | 180,000 ~ 290,000円 | 25% |

| 52,000,000 ~ 80,000,000 VND | 290,000 ~ 450,000円 | 30% |

| 80,000,000 VND以上 | 450,000円以上 | 35% |

※円金額は、本稿執筆時点の為替レートで計算した参考値である。

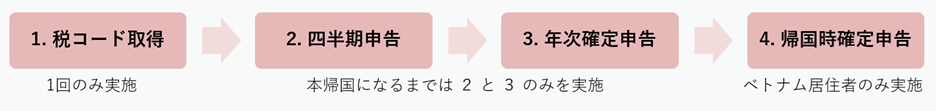

<申告方法>

ベトナムの会社に属していないので、申告納税は「個人」として行う必要がある。 個人で申告を行う場合は、海外で受け取る四半期分の給与をまとめて各四半期翌月末までに行う。例えば、1月・2月・3月に受け取る給与は、4月末までに申告することになる。さらに、暦年の所得を翌年4月末までに確定申告する。入国初年度のベトナム滞在期間が、暦年で 183 日未満の場合は、入国日の属する月から 12 カ月の課税所得を計算し、12 カ月経過した日から 4 カ月以内に確定申告を行うことになる。本帰国する際には、帰国の年に暦年で183日以上滞在するベトナム居住者の場合のみ、帰国日から45日以内に確定申告を行う必要がある点にご留意いただきたい。

3.3. ベトナムにおけるPE(恒久的施設)リスク

ベトナムにおけるPE(恒久的施設)は、外国法人がベトナムで事業を行うための拠点を指し、支店や事務所、工場、建設現場などの固定的施設のほか、ベトナムで183日超のサービス提供を行う「サービスPE」、ベトナムで契約権限を持つ「代理人PE」などが含まれる。家族帯同する配偶者が、日本本社との雇用関係を維持したままベトナムの自宅でリモートワークを行う場合は、通常これらPEの要件には該当しない。理由として、自宅は会社の事業用施設と評価されにくい、配偶者がベトナムでの契約締結権を持たない、ベトナム国内向けのサービス提供をしないことなどが挙げられる。

おわりに

近年、リモートワークの普及により、海外駐在に帯同する配偶者もキャリアを継続できるようになった。しかし、税務のルールを正しく理解しないまま働き続けると、本人の意図に反して「無意識の脱税」となってしまう。本稿が、制度理解や必要な手続きの確認に役立ち、安心してキャリアを継続する一助となれば何よりである。尚、ベトナムでの税務手続きはすべてベトナム語で行う必要があり、個人で完結させるのは現実的に難しい。対応にあたっては、信頼できる専門家に相談しながら進めることが望ましい。

問い合わせ先

I-GLOCAL CO., LTD. https://www.i-glocal.com/

担当:鹿島 妃里子

info@i-glocal.com

ホーチミンオフィス +84-28-3827-8096 ハノイオフィス +84-24-2220-0334

関連レポートはこちら

本テーマに関連するレポートを以下で紹介しています。ぜひ、あわせてご覧ください。

・ベトナム社会保険の概要と法改正等による企業と駐在員への影響

・ベトナム駐在員の一部手当に対する税務メリットと留意点

・駐在員の帰任時における個人所得税申告納税に関する留意点