グローバルミニマム課税の届け出・申告手続

2025/05/07

- I-GLOCAL Co., Ltd.

- Partner

- 山中 宏仁

前回レポート(https://www.i-glocal.com/report/250225/)ではグローバルミニマム課税(以下「GMT」)がベトナムでも適用されていることや、基本的なコンセプトは日本や他国と同じである点[1]などを解説しました。今回はベトナムにおけるGMTの届け出・申告手続を解説します。

追加課税が無くても申告は必要

GMTの対象企業は直近4年度の内、2年度以上の年間総収入が7億5,000万ユーロ(約1,200億円)以上の多国籍企業グループです。対象企業であっても、ベトナムに所在するグループ会社全体で実効税率が15%以上であれば追加課税は発生しません。

一方で追加課税の有無にかかわらず、対象企業は以下の届け出・申告手続が必要です。

| No. | 手続 | 提出期限 |

| 1 | 代表会社の通知 | 最終親会社の 会計年度終了後30日以内 |

| 2 | GMT用の税コード登録 | 最終親会社の 会計年度終了後90日以内 |

| 3 | 構成事業体(CE)リストの提出 | 最終親会社の 会計年度終了後9か月以内 |

| 4 | 税務申告 (セーフハーバー適用に関する報告含む) |

QDMTT(トップアップ課税): 最終親会社の 会計年度終了後12か月以内(参考) IIR(所得合算ルール): 最終親会社の 会計年度終了後15か月以内(初年度は18か月以内) |

上記の手続は追加課税が必要かどうか、納税者側に情報を提出させベトナム税務当局にて把握、将来の税務調査などで納税者側の判断を検証できる状態にしておくためのレギュレーションと考えられます。

ベトナム法人が優遇税制を受けておらず、法人税率が20%であっても、GMT対象企業に該当する場合は注意が必要です。特に「No.1代表会社の通知」は最終親会社決算期が3月以前の場合は既に期限超過しているため、速やかな対応が求められます。

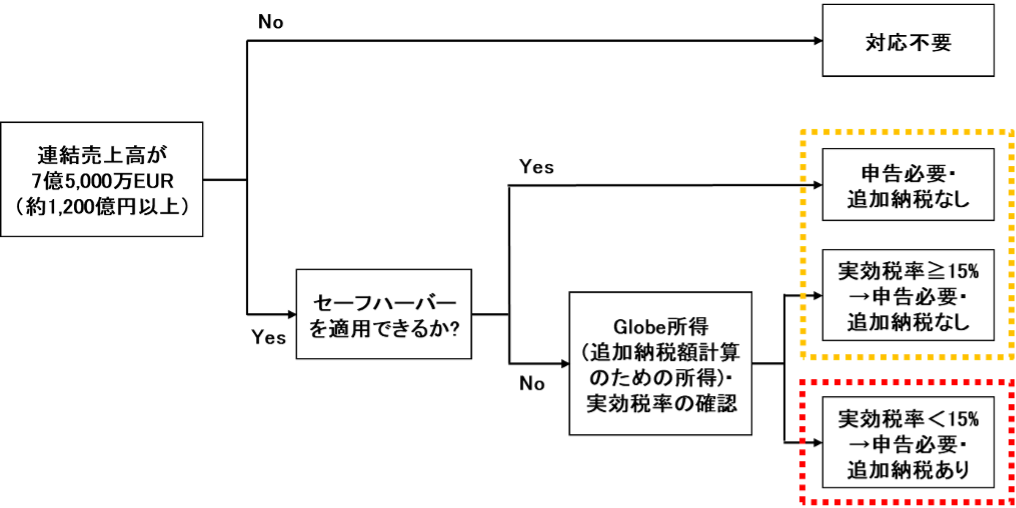

GMTの申告手続や追加課税に関するアクションをフローチャートにまとめると、下表のとおりとなります。

セーフハーバーとは

上記フローチャートで「セーフハーバーを適用できるか?」という項目があります。セーフハーバーとは、GMTルールに基づく課税所得(GloBE所得)や実効税率(ETR)の計算を省略し、トップアップ税の申告・計算を免除できる制度です。ベトナムに所在する構成事業体すべての売上や利益を合算し、その金額が一定規模を下回る場合などに適用可能です。申告手続の簡素化・効率化が見込めるため、GMT対象企業は早期にセーフハーバーの適用可否も検討することをお勧めします。

[1] なお米国はGMT含むOECD国際課税ルールからの離脱を発表しており、今後の動向が注目されます。

https://www.jetro.go.jp/biznews/2025/01/fee893f5e003a67e.html